О налоговом номере слышал почти каждый житель нашей страны, и у многих он есть. В статье рассмотрим вопрос: что такое ИНН в России и зачем он нужен?

Содержание

Суть и назначение

Начнём изучение явления с определения и целей, для реализации которых оно необходимо.

Общие сведения

ИНН расшифровывается как “идентификационный номер налогоплательщика” (не «индивидуальный»). Этот документ имеет комбинацию из цифр – она присваивается всем гражданам, кто уже платит налоги в России.

Примечание 1. Номера идентификации субъектов налогообложения применяются повсеместно госструктурами.

ИНН делает возможным реализацию государственного контроля над поступлением налоговых выплат. Он помогает мониторить то, насколько добросовестно работодатели исполняют свои обязательства, правильно ли отчисляются пенсии и пособия, и т.п.

- Фото ИНН без реквизитов

Кто выдаёт? Сотрудники структурных подразделений ФНС. Гражданин получает налоговый номер, когда он встаёт на учёт в налоговой службе. По этому поводу ему и предоставляется свидетельство.

Примечание 2. Иногда граждане интересуются, в чём состоит разница ИНН по сравнению с ИИН. Всё дело в том, что вторая аббревиатура (индивидуальный идентификационный номер) – это обозначение цифрового кода, используемого в Казахстане: его присваивают гражданам страны один раз и на всю жизнь.

Когда и для чего нужен?

Документ необходим в ряде ситуаций. Например, речь может идти о/об:

- декларировании состоявшихся доходов за прошедший период;

- заполнении разнообразных официальных бумаг;

- оформлении возврата части денег, уплаченных в счёт подоходного налога (налогового вычета);

- получении сведений о долгах по налогообложению;

- прохождении регистрации на портале www.gosuslugi.ru и дальнейшем его использовании;

- создании ИП;

- трудоустройстве.

ИНН нужен и на ребёнка – в случаях, когда:

- на его персону было оформлено имущество, подлежащее налогообложению;

- нужно получить предназначенное ему наследство;

- он устраивается на работу или начинает свой бизнес;

- есть возможность получить налоговые и социальные вычеты;

- др.

Наиболее важно свидетельство о реализованной постановке на учёт в ФНС для юрлиц. Им приходится часто применять ИНН в свой повседневной деятельности:

- при заключении соглашения с контрагентами;

- при сдаче отчётности в регулирующие и контролирующие инстанции;

- в случае активного участия в мероприятиях вроде государственных торгов;

- для получения в заём денежных средств;

- т.д.

Ситуаций, на самом деле, больше. Мы перечислили лишь некоторые. Однако они показывают, насколько важен данный документ в жизни граждан.

Что означают цифры?

Физлица имеют ИНН из двенадцати цифр:

- первые два символа – это регион;

- третья и четвертая обозначают номер налогового подразделения, где было выдано свидетельство;

- шесть символов с пятого по десятый – номер, который и подразумевает всю информацию о налогоплательщике в Госреестре;

- последние две цифры – проверочная кодовая комбинация (рассчитывается специальным образом и помогает избежать неточностей и ошибок при введении данных).

ИНН юрлиц – это 10-значное сочетание цифр:

- 1-ая и 2-ая – региональный код;

- 3-я и 4-ая – номер налогового подразделения;

- 5-ая, 6-ая, 7-ая, 8-ая и 9-ая – номер субъекта налогообложения;

- 10-ая – контрольная (нужна для проверки корректности введённых данных).

Как видно, ничего сложного в идентификаторе нет. Вся информация, что называется, на поверхности.

Порядок получения

Поскольку на вопросы «как называется документ налогоплательщика в РФ» и “что такое ИНН” мы уже ответили, пора перейти к рассмотрению путей его получения.

Способы для физлиц

Статья 83 НК РФ подробно описывает процесс получения справки. Есть несколько вариантов:

- визит в налоговое подразделение;

- заказное письмо;

- функционал спецсервиса на сайте www.nalog.ru.

Личное посещение подразумевает предоставление нескольких документов:

- формы №2-2 (скачать можно отсюда – это официальный источник ФНС);

- российского паспорта и двух копий;

- подтверждения регистрации (если в паспорте нет отметки о постоянной прописке).

Ждать выдачи свидетельства придётся не более 5 дней.

Все те же документы можно отправить почтой. С момента получения заказного письма налоговики обязаны за те же пять дней поставить гражданина на учёт.

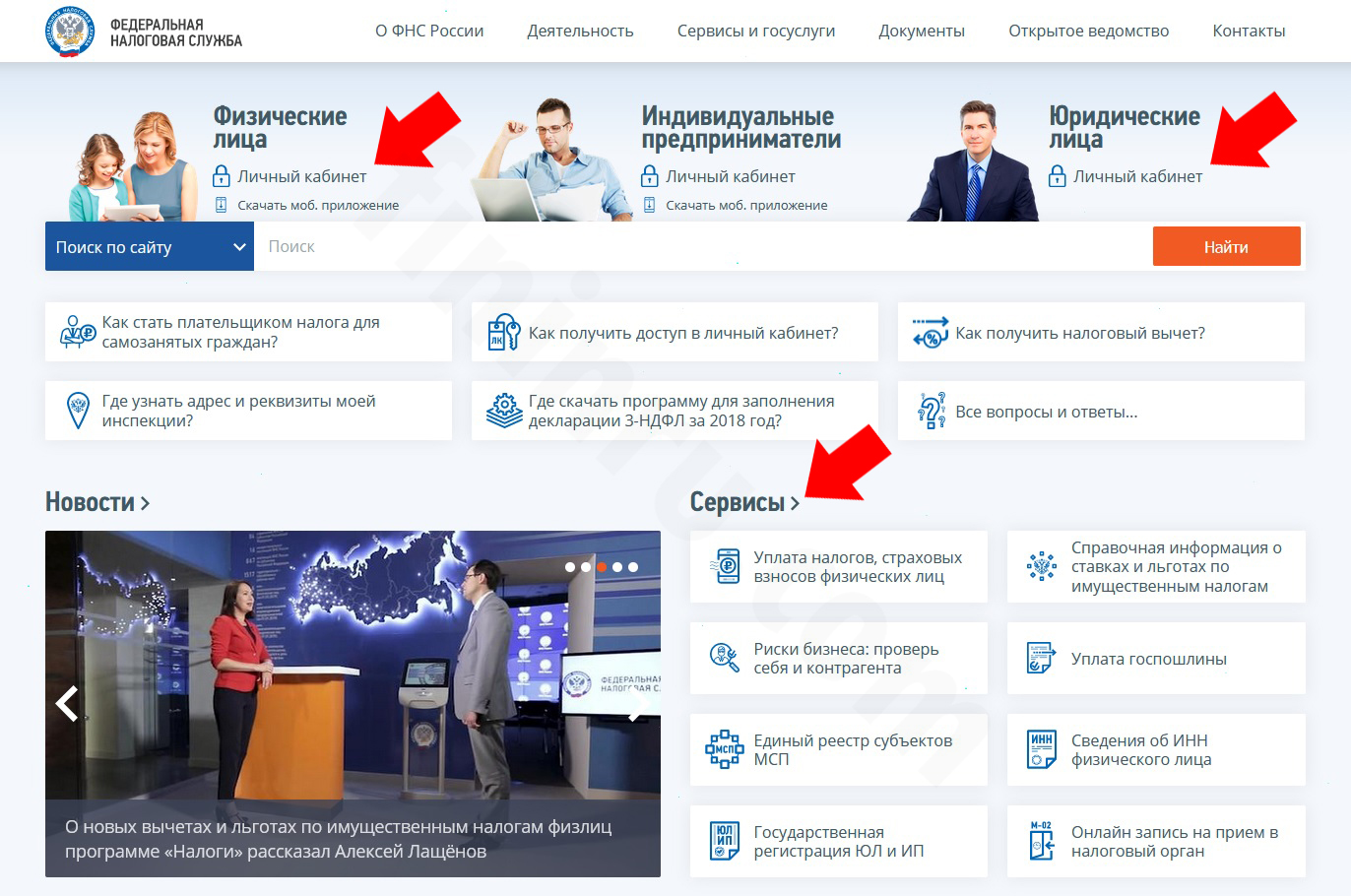

Как альтернатива описанным вариантам, есть возможность все нужные действия проделать дистанционно. Для этого понадобится открыть сайт ФНС. Далее:

- найдите категорию “Сервисы” и перейдите в него;

- на новой странице в блоке “Сведения об ИНН” нажмите “Подача заявления физического лица о постановке на учет”;

- следуйте дальнейшим инструкциям.

Чтобы реализовать все действия, необходимо авторизоваться. Если Вы ещё не регистрировались, кликните по ссылке “Регистрация” (процедура займёт считанные минуты). Подробнее об алгоритме читайте в другой нашей статье тут.

- Сайт ФНС. Переходы к личным кабинетам физлица и юрлица. Категория «Сервисы»

Особенности оформления на детей

Заявление с целью постановки на учёт ребёнок может написать сам, если ему уже есть 14 лет. В противном случае бумагу подаёт родитель/опекун или какой-то другой представитель, имеющий на то законные права.

Тот, кто представляет интересы ребёнка, при обращении в ФНС должен иметь:

- заявление;

- свидетельство о рождении ребёнка и подтверждение адреса его прописки;

- свой паспорт.

14-летние вправе получить ИНН в порядке, предусмотренном для всех совершеннолетних граждан России.

Особенности оформления для юрлиц

Налоговый кодекс повелевает всем юрлицам вставать на учёт не позднее, чем по истечении 10 дней с момента прохождения регистрации.

Вместе с заявлением на постановку на учёт от организации требуется предоставить ещё и всю учредительную документацию.

Учёт в ФНС – обязателен ли для частного лица?

Закон не устанавливает обязанность получать идентификационный налоговый номер, если речь не об ИП.

Однако госструктуры и органы регистрации, а также имеющие к ним отношение должностные лица (вроде нотариусов) по закону обязаны предоставлять сведения о субъекте налогообложения в ФНС. Это касается и имущества, и сделок по нему, прописки и фактического проживания, оформления бумаг в ЗАГСе и пр.

Данная информация уже является достаточным основанием для присвоения лицу налогового номера – даже при условии, что сам обыватель с подобным намерением в инстанцию не обращался.

Примечание 3. Абсолютно все, кто официально работает, платит налоги, имеет дом/квартиру или транспортное средство, получает пенсии и пособия, в любом случае уже имеет свой ИНН. Человек может даже и не владеть информацией по нему.

Узнать свою комбинацию можно из любого документа, который присылает налоговая. Альтернативные варианты – сайт ФНС (по паспорту), портал госуслуг (если пользователь авторизуется).

Зачем сведения по налоговому номеру работодателю?

Трудовое законодательство не имеет положений или актов, которые требовали бы предъявления ИНН при устройстве на работу. Все бумаги, которые надлежит предоставить работодателю, приведены в статье 65 ТК РФ. Идентификационного номера там нет. Исключение одно – поступление на государственную службу: там свидетельство является обязательным фактором.

Однако есть нюанс. Работодатель – налоговый агент, и по этой причине у него есть обязанность переводить удержанный с доходов налог. Чтобы исключить в данном случае какие-либо ошибки, крайне желательно указание ИНН гражданина.

Очевидно, что просьба о предъявлении свидетельства – не прихоть, а необходимость. Поэтому тут стоит идти навстречу.

Нужно ли когда-нибудь менять ИНН?

Идентификационный налоговый номер присваивается гражданину (или юрлицу) единожды. Потом он уже никогда не меняется. Об этих обстоятельствах сказано в статье 84-ой Налогового кодекса РФ и в приказе ФНС №ММВ-7-6/435@ (пункты 15, 16 и 19).

НК России гласит, что частное лицо не обязано извещать налоговиков об изменениях, касающихся каких-либо персональных сведений. Ни в каких актах подобных требований нет.

Словом, замена ИНН отсутствует как явление.

Действия при утере

Все налоговые идентификационные номера есть в базе – в специальном государственном реестре. По этой причине оформление дубликата при утере или порче документа вообще не является большой проблемой.

От обывателя лишь требуется собрать и предъявить некоторые бумаги:

- заявление на предоставление нового свидетельства (используется форма 2.2);

- удостоверение личности – паспорт;

- заверение регистрационного адреса;

- чек, подтверждающий факт оплаты пошлины за выдачу дубликата (сумма – 300 рублей).

Документацию можно или доставить и передать лично – при визите в налоговое подразделение, или отправить заказным письмом.

Нужен ли иностранному гражданину?

Статья 83 Налогового кодекса гласит, что все физические лица должны иметь ИНН – без исключений. В данном случае под физлицами понимаются как резиденты Российской Федерации, так и нерезиденты – и даже те, кто вообще не имеет гражданства.

Заключение

На практике в России получают ИНН все граждане страны. То же касается и иностранных резидентов. Процедура получения налогового номера не сложна, но требует подготовки некоторых документов.