Какие возможности предоставляет зарплатный проект от Сбербанка? В чём его плюсы? Что необходимо сделать для подключения? Эти и некоторые другие вопросы рассмотрим в статье.

Содержание

Общие сведения о зарплатном проекте от Сбербанка

Примечание 1. Базовая информация о том, что такое зарплатный проект, о назначении сбербанковского сервиса и его подключении доступна на тематической странице сайта кредитно-финансового учреждения здесь.

Основные особенности ЗП от Сбера:

- зачисление заработной платы в течение полутора часов в любой город РФ;

- самая масштабная сеть офисов и устройств самообслуживания;

- поддержка бизнеса в режиме 24 на 7.

Назначение сервиса:

- быстрое зачисление денежных средств на карты работников;

- снижение нагрузки на бухгалтерию и сокращение бумажного документооборота;

- сокращение расходов на манипуляции с наличностью;

- повышение популярности организации как работодателя.

Оформляется ЗП, фактически, в три шага – подача заявки, заключение соглашения и выпуск карт. Управлять им ещё проще: для этого используется онлайн-банкинг.

Примечание 2. Все документы и тарифы для сотрудничества в контексте зарплатного проекта доступны на сайте www.sberbank.ru.

Преимущества

Достоинства ЗП следует рассматривать с двух позиций – компании-клиента и работающих в её штате сотрудников. Далее рассмотрим подробнее данный момент.

Для компании

Плюсы:

- Выпуск карт в корпоративном оформлении.

- Выпуск карт в режиме онлайн. Никаких лишних заявлений на физических носителях.

- Заключение централизованного соглашения. Выпускать карты можно во всех субъектах Российской Федерации.

- Консультирование по продукту и его оформление на территории клиента. Банковский специалист в назначенное время приедет по достижении всех договорённостей прямо на предприятие.

- Многофункциональный онлайн-бизнес-банкинг. Через него можно осуществлять любые операции. Управление отличается оперативностью и комфортом при совершении действий.

- Полная интеграция проекта с бухгалтерскими и кадровыми программами.

- Сопровождение ЗП персональным менеджером. Он помогает решать в любой момент любые же проблемы.

Отдельно стоит сказать о преимуществах сервиса для работников бухгалтерии.

Во-первых, отдел получает в своё распоряжение личный кабинет в онлайн-банкинге: в нём выполняются все необходимые операции – дистанционно. При этом аккаунт содержит сведения о том, как добавлять работников в реестр, переводить зарплату, устанавливать нужный вид перечислений и пр.

Во-вторых, сам реестр позволяет вносить анкетные и паспортные данные персонала, адреса (регистрации и проживания), должности, тип и класс используемой карты, т.п.

В-третьих, по завершении введения нужных сведений каждый документ экспортируется. Файл получает электронную подпись и уходит на обработку в банк.

Как видим, с ЗП деятельность бухгалтерии существенно упрощается, а потому становится более оперативным функционирование всей организации.

Для сотрудников

Плюсы:

- Банкоматы для самообслуживания установлены повсеместно. Если есть сложности с поиском АТМ, рекомендуется использовать возможности специального поискового сервиса на веб-ресурсе банка.

- Доступна специальная ипотечная ставка.

- В пользование предоставляются карты с бесплатным годовым обслуживанием. Есть как отдельные льготные продукты, так и стандартные разных классов – для последних лишь нужно выполнить ряд условий, чтобы эксплуатировать их на безвозмездной основе.

- Кредиты оформляются и предоставляются по одному документу за пару часов. Всё, что нужно, – паспорт.

- Работает бонусная программа “Спасибо”. Владелец карты получает до 20% от суммы покупок, совершённых в партнёрских магазинах.

- Управлять счетами можно в любое время в любом месте. Для этого применяются онлайн-банкинг и мобильное приложение.

Даже если держатель карты не собирается брать займ, бонусы и стоимость обслуживания, а также оперативность в проведении всех операций – уже достаточный повод для выбора ЗП от Сбера.

Тарифы и карты

На официальной странице зарплатного проекта от Сбербанка (см. выше) есть ссылки на документы с описанием условий и тарификации сервиса. Ниже мы предлагаем изучить таблицу, в которой проведено сравнение цен на обслуживание разных платёжных инструментов. Данные взяты из соответствующего официального тарифного плана.

Таблица 1. Тарифы на обслуживание банковских карт в рамках зарплатного проекта.

| Разновидности банковских карт | Тариф | |

| Обслуживание основной карты за первый год, руб. | Обслуживание основной карты за последующие годы, руб. | |

| МИР Классическая | 0 | 0 |

| МИР Классическая “Аэрофлот” | 900 | 600 |

| Visa Classic и MasterCard Standard | 0 | 0 |

| Visa Classic “Аэрофлот” | 900 | 600 |

| МИР Золотая | 1 500 | 1 500 |

| МИР Золотая “Аэрофлот” | 3 500 | 3 500 |

| Visa Gold и Gold MasterCard | 1 500 | 1 500 |

| Visa Gold “Аэрофлот” | 3 500 | 3 500 |

| МИР Премиальная | 4 900 | 4 900 |

| Visa Platinum и MasterCard Platinum | 4 900 | 4 900 |

| МИР Премиальная Плюс | 10 000 | 10 000 |

| Visa Infinite | 30 000 | 30 000 |

Примечание 3. При соблюдении некоторых требований можно на первый год и далее получить платёжные инструменты в рамках ЗП в безвозмездное пользование. Подробности описаны в файлах, находящихся в подразделе “Документы” раздела “Зарплатный проект” на сайте www.sberbank.ru.

Необходимо учитывать следующий момент: периодически кредитно-финансовое учреждение проводит акции, в рамках которых предоставляются льготные условия обслуживания ЗП. Кроме того, могут применяться перманентные изменения к услуге. Всё это говорит о необходимости периодически проверять содержание сотрудничества на сайте банка, иначе можно неожиданно столкнуться с неприемлемыми обстоятельствами эксплуатации зарплатного проекта.

Индивидуальный ЗП

Зарплатный проект как сервис предлагается отнюдь не только юрлицам и ИП. Его может использовать и физлицо. При этом здесь будут свои преимущества и недостатки.

Самое главное для частного клиента – гарантированная возможность хранить свои денежные средства и не переживать за них при утере платёжной карты. Ввиду универсальности применения инструмента можно не заботиться о наличности (тем более в крупных суммах).

Бесплатный доступ к мобильному банкингу прилагается. Операции через него можно осуществлять любые (какие только предоставляет по картам физлицам Сбер). Дополнительным плюсом идут опции приумножения своего капитала и участия в разнообразных бонусных программах.

Открытие проекта

Сбербанк разработал определённые требования и условия подключения зарплатного проекта. Рассмотрим их далее.

Требования

Для всех, клиентов, которые имеют желание стать участниками системы, предусмотрена одна и та же схема действий и запросов.

Во-первых, подключиться к программе могут предприниматели, юридические лица и физлица (для последних работают отдельные условия).

Во-вторых, банк предъявляет для бизнеса следующее главное требование: размер фонда оплаты трудовой деятельности должен быть не менее 5 000 000 рублей в месяц. Иначе подключение произвести нельзя.

В-третьих, алгоритм оформления ЗП для предприятия подразумевает:

- заполнение и отправление заявки – в офисе или на официальном сайте кредитно-финансового учреждения

- подготовку и подачу в банковское отделение установленного пакета документов.

Примечание 4. Если субъект уже является клиентом Сбербанка, для упрощения решения задачи можно воспользоваться помощью персонального менеджера. Данный работник подробно проконсультирует о том, как и что нужно сделать для подключения ЗП.

Заявление и договор

Заявление на присоединение к зарплатному сервису можно дистанционным образом скачать, заполнить и подать в банке. Альтернативный вариант – онлайн-заявка (об этом читайте ниже). Что клиент вносит в форму:

- реквизитные данные (юридический адрес компании, номер открытого в Сбере счёта, номер соглашения о предоставлении услуг и пр.);

- число работающих в штате специалистов;

- размер ежемесячного фонда оплаты труда;

- др.

Что касается договора, то тут все положения, касающиеся ЗП, прописываются в специальном документе – оферте. Формируются они и применяются на основании анализа особенностей конкретной организации. Т.е. – индивидуально.

Примечание 5. Форма собственности, в которой функционирует учреждение, не влияет на содержание и порядок оформления бумаг.

Онлайн-заявка

Порядок действий при работе с онлайн-заявкой:

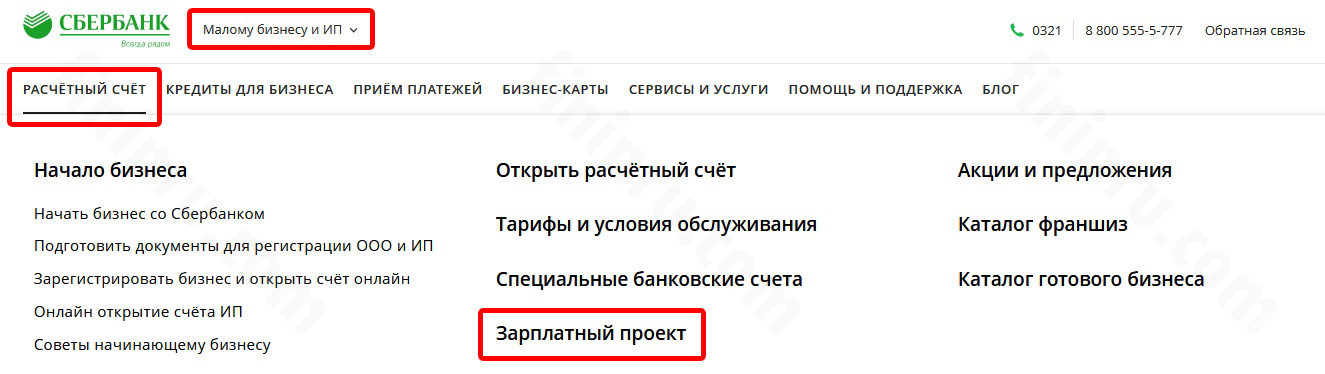

- откройте сайт Сбербанка www.sberbank.ru ;

- на главной выберите категорию “Малому бизнесу и ИП”;

- наведите курсор на вкладку “Расчётный счёт” и в выпадающем меню кликните по пункту “Зарплатный проект”;

- Переход к странице ЗП

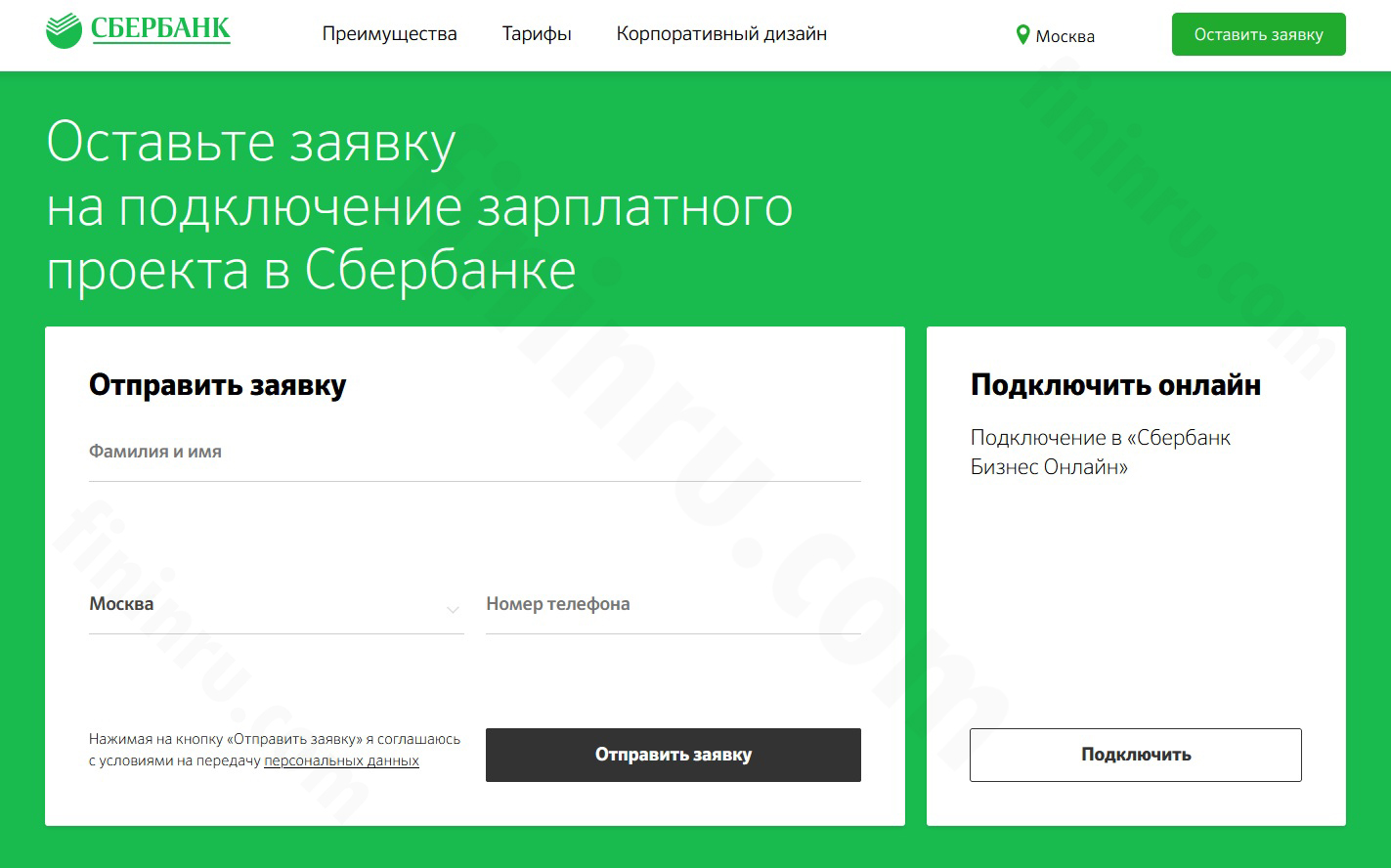

- на новой странице нажмите “Оставить заявку”;

- введите требуемые данные в соответствующие поля (ФИО, телефон, регион);

- кликните “Отправить заявку”.

- Форма заявки

Всё то же самое можно проделать в личном кабинете веб-банкинга. Для перехода в Сбербанк Бизнес Онлайн нажмите кнопку “Подключить” справа от формы обращения.

Закрытие проекта

ЗП от Сбербанка, как и любой банковский продукт, имеет свои плюсы и минусы. Клиент, получивший опыт эксплуатации сервиса, вправе отказаться от него в одностороннем (что важно – внесудебном) порядке.

Всё, что требуется сделать от пользователя, – расторгнуть соглашение, ранее заключённое с кредитно-финансовой компанией. Поставщика услуг следует проинформировать письмом в офис или уведомлением по системе дистанционного банковского обслуживания. Срок – за 15 суток до момента прекращения взаимодействия.

Когда все услуги, предоставленные банком, оплачены, зарплатный проект отключают.

Заключение

Как и любой крупный современный банк, Сбер предоставляет своим клиентам многофункциональный сервис. Относится сюда и зарплатный проект. Услуга разработана таким образом, что удовлетворяет потребностям как ИП, так и юрлиц. При этом открыть ЗП очень просто: нужно лишь подать заявку (в офисе или онлайн на сайте), собрать и представить документы, а также заключить договор. Главное, чтобы клиент соответствовал требованиям кредитно-финансового учреждения – например, по части оборота денежных средств.