Не так давно вдобавок к банковским вкладам кредитно-финансовые организации стали предлагать своим клиентам новый инструмент для формирования накоплений. За счёт этого расширился арсенал финансовых возможностей рядовых пользователей. В статье рассмотрим, что представляет собой конкретно накопительный счет ВТБ 24.

Содержание

Что это?

Накопительный счёт ВТБ 24 – это разновидность вклада, позволяющая осуществлять любые расчётные операции (приходные и расходные) и вдобавок получать относительно высокую прибыль в процентах с остатка на балансе.

Указанное определение подходит любым накопительным реквизитам. Разница в случае с каждым конкретным банком лишь в условиях – лимитах, объёмах получаемой прибыли, дополнительных возможностях.

Какие имеет преимущества?

Если сравнивать со стандартными банковскими вкладами, накопительный счёт предстаёт более гибким инструментом создания сбережений. Это его главный общий плюс.

Для ВТБ-продукта также характерны следующие положительные моменты:

- нелимитированный период активности;

- пополнение баланса, доступное в любой момент и без каких-либо ограничений в плане вносимой суммы;

- отсутствие необходимости отслеживать минимальный остаток, т.к. требований по нему просто нет;

- ноль лимитов в связи с расходными операциями;

- автоматически проводимая каждый месяц капитализация процентов;

- сохранение процентных накоплений – даже при обналичивании всех имеющихся средств.

Примечание 1. Т.к. кредитно-финансовая организация не предъявляет требований по части остатка на балансе, клиент имеет возможность обнулить его при необходимости. Если говорить точнее, достаточно оставить на счёте одну копейку – это и есть формальный лимит, установленный ВТБ 24.

Поскольку нет особенных требований по объёмам используемых средств – касаемо остатка в том числе, начинать формировать свои сбережения можно хоть с двух копеек. Это выгодно отличает описываемый инструмент от вкладов, для использования которых нужно уже иметь значительную сумму.

Накопительный счет ВТБ 24

Все банковские учреждения предоставляют возможность открыть накопительный счёт только своим клиентам. Не является тут исключением и ВТБ 24.

Посмотреть доступные предложения можно тут (информация официальная).

- Накопительные счета ВТБ на сайте банка

Условия

На текущий момент (май 2019 года) реквизит доступен держателям определённой линейки карт и пакетов услуг. Сюда относятся:

- Мультикарта с активированной опцией “Сбережения”;

- тарифы “Классический”, “Золотой” и “Платиновый”;

- тариф “Привилегия”.

Примечание 2. Владельцы сервис-пакетов получают проценты, количество которых зависит от базовой ставки. Держатель Мультикарты имеет в распоряжении увеличенную процентную ставку – её рост определяется сроком эксплуатации платёжного инструмента и объёмом расходуемых средств. Минус тут один – использовать можно только рублёвый счёт.

Посмотреть ФЗ «О страховании вкладов в банках Российской Федерации» можно здесь.

Примечание 3. За исключением мульти-продукта, для других платёжных средств доступны как российские рубли, так и американские доллары и евро.

Ставки по процентам

Для начала рассмотрим вопрос на примере конкретного пластика.

Таблица 1. Ставки с учётом вознаграждения для Мультикарты.

| Сумма покупок за месячный период в рублях | 1-ый – 3-ий месяцы | 4-ый месяц и далее |

| До 5 000 включительно | 6,5% | 4,0% |

| От 5 000 до 15 000 | 7,0% | 4,5% |

| От 15 000 до 75 000 | 7,5% | 5,0% |

| Свыше 75 000 | 8,0% | 5,5% |

Карточка есть в двух вариациях: кредитная и дебетовая.

Таблица 2. Базовые ставки для счетов рублёвой валюты.

| Период действия в месяцах | 1 | 3 | 6 | 12 |

| Проценты | 4 | 5 | 6 | 8,5 |

Таблица 3. Базовые ставки для счетов долларовой валюты.

| Остаток, min | 1 – 3 мес. | 4 – 6 мес. | 7 – 12 мес. | Более года |

| Менее

9 999 999, 99 |

0,01% | 0,05% | 1% | 2% |

| От 10 000 000 | 0,01% | 0,01% | 0,01% | 0,01% |

Таблица 4. Базовые ставки для счетов в евро.

| Остаток, min | 1 – 3 мес. | 4 – 6 мес. | 7 – 12 мес. | Более года |

| Менее

9 999 999, 99 |

0,01% | 0,01% | 0,01% | 0,01% |

| От 10 000 000 | 0,01% | 0,01% | 0,01% | 0,01% |

Примечание 4. Ни одна из указанных выше ставок не является фиксированной. Следует знать следующий нюанс: банк может в одностороннем порядке менять их – при этом учреждение будет брать за основу собственные интересы. Каким-либо образом опротестовать подобное решение нельзя. Остаётся лишь следить за изменением условий использования продукта.

Начисление процентов

Теперь рассмотрим, как это всё работает, и каким образом проценты начисляются на остаток, – на примерах.

Проценты рассчитываются, исходя из месячного минимума по балансу.

Пример 1. Формула расчёта весьма простая. Допустим, в начале месяца остаток сводился к одной копейке, а потом клиент внёс 5 000 рублей и снял 2 000. Тогда начисления будут производиться не на 5 000 — 2 000 = 3 000 руб., а на начальную сумму 0,01 руб.

Начисление по базовым ставкам всегда происходит в первые дни нового месяца.

Пример 2. Те, кто использует Мультикарту, сталкиваются с более сложной схемой начислений. Базовый тариф обеспечивает общие основания для поступлений в первые числа месяца. Дополнительные проценты приходят к середине того месяца, что идёт следом за расчётным. Причина такого порядка простая – нужно вести учёт расходов по пластику.

В большинстве случаев при совершении покупок с помощью карты денежные средства подвергаются блокировке на несколько дней. Списание происходит позже, после чего операция приобретает статус завершённой. Лишь когда банк дождался завершения последней транзакции, он проводит расчёт дополнительных процентов.

Можно сказать, что специфика описанных условий сводится к простому факту: накопительный счёт даже при относительно небольших сбережениях мало уступает вкладу по показателю доходности.

Как открыть реквизит?

Есть два пути открыть накопительный счёт в ВТБ 24 – с помощью сотрудников отделения кредитно-финансового учреждения и в личном кабинете онлайн-банкинга.

В офисе

Это самый простой способ с точки зрения требуемых от клиента шагов. Гражданин должен лишь принести с собой паспорт. Бланк заявления на открытие реквизита выдадут на месте.

Счёт необходимо сразу пополнить минимум одной копейкой. Пополнение лучше всего произвести через кассы: это поможет избежать уплаты комиссионного сбора.

Если Вы не знаете, где находится ближайший офис ВТБ 24, воспользуйтесь поиском на официальном сайте организации. Просто выставьте свой город, укажите тип выдачи и отметьте галочками нужные Вам услуги.

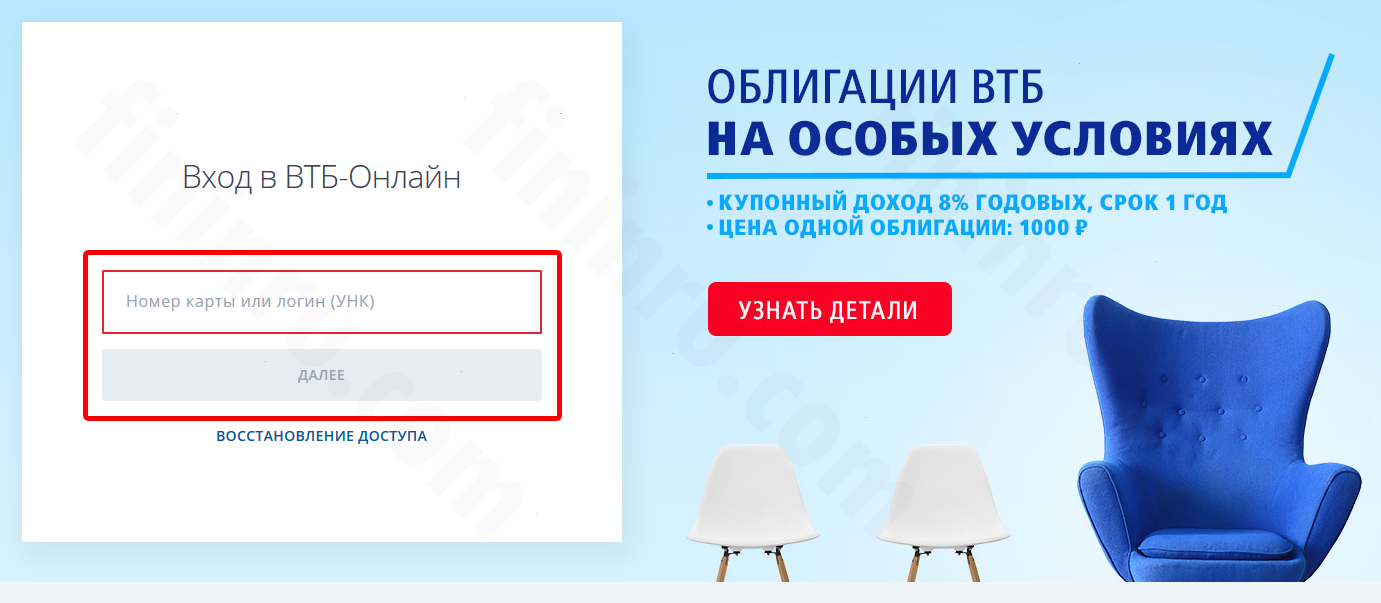

Через онлайн-банкинг

Порядок действий в веб-банкинге:

- Авторизуйтесь в системе.

- На главной странице своего аккаунта перейдите в категорию “Вклады и сбережения”.

- Кликните “Открыть”.

- Из списка накопительных счетов выберите тот, что более всего подходит Вам по своим условиям.

- Нажмите кнопку “Открыть накопительный счёт”.

- Введите одноразовый код из СМС-сообщения в соответствующее поле. SMS придёт в течение двух-трёх минут с момента выполнения предыдущего пункта.

- Нажмите “Выполнить”.

- В новом окне кликните по надписи “Готово”.

Сама деятельность по открытию реквизита занимает не больше 5 минут с учётом ожидания кода в СМС. Счёт появляется примерно через 10 минут после завершения процедуры. Любые операции по нему будут доступны сразу же.

Другой путь: в меню навигации выберите пункт “Сбережения”. На новой странице перейдите в категорию “Накопительные счета” (в левой части экрана). Далее алгоритм тот же – с пункта 5.

- Поле авторизации в ВТБ-Онлайн

Как закрыть?

К сожалению, дистанционным образом решить проблему не удастся. Тут есть только один вариант – визит в офис и общение с дивными сотрудниками банка.

Опять-таки необходим паспорт. Вы сообщаете специалисту о своём желании закрыть накопительный и снимаете имеющиеся деньги, включая набежавшие проценты.

Инструмент “Копилка”

Официальная страница данного накопительного счёта доступна на сайте ВТБ здесь.

Общие сведения

Что есть “Копилка”? Это особый накопительный инструмент с начислениями на ежедневный остаток.

Фактически он создан для применения с Мультикартой при подключенной опции “Сбережения”. Такая сборка позволяет клиенту получать повышенный доход.

- Накопительный счёт «Копилка»

Как добиться повышенной ставки? Всё просто:

- оформляете Мультикарту;

- активируете “Сбережения”;

- открываете рублёвый счёт и пополняете баланс (в любом офисе);

- делаете покупки, оплачивая их своим пластиком;

- получаете доход до 8% годовых.

Таблица 5. Доходность по Копилке.

| Период | Доходность |

| Месяцы 1 – 3 | 8% |

| С 4-го месяца и далее | 5,5 |

Примечание 5. Приведённые данные справедливы для сумм до 300 000 рублей. Если сумма больше 300 тыс., начисляются дополнительная надбавка 0,01%, а также надбавка по “Сбережениям”. Предусмотрена бонусная ставка того же размера для сумм больше 1,5 млн.

Правила использования

В контексте использования Копилки нужно помнить о небольшом списке правил:

- с накопительного счёта нельзя делать переводы в адрес сторонних лиц и учреждений;

- для обналичивания и последующего применения снятых денег необходимо перечислить нужную сумму на дебетовый реквизит;

- любые кредиты, оформленные в ВТБ 24, можно покрывать прямо с баланса Копилки;

- при закрытии самой карты и/или расторжении соглашения по эксплуатации пакета услуг счёт закрывается в автоматическом режиме;

- все переводы на накопительный с дебетовых счетов и карт внутри системы ВТБ можно сделать автоматическими.

Примечание 6. При закрытии Копилки деньги на балансе сразу переводятся на главный дебетовый реквизит. Иностранные денежные знаки при этом конвертируются в рубли по принятому банком курсу. Проценты за последний месячный период не начисляются.

Заключение

Если грамотно пользоваться накопительным счётом, он поможет создать реальный денежный резерв на все случаи жизни. Для этого необходимо внимательно изучать предлагаемые условия обслуживания, процентные ставки и порядок управления реквизитом.