В каких случаях нужна выписка банка по расчётному счёту? Что это такое? Какие законы определяют её использование? Как получить документ? Эти и некоторые другие вопросы осветим в статье.

Содержание

Банковская выписка по расчётному счёту

Чтобы лучше понять суть явления, для начала рассмотрим его определение, содержание и назначение.

Что это такое?

Банковская выписка – финансовый документ, иллюстрирующий и подтверждающий реализацию транзакций по расчётному счёту, а также поступление и расходование клиентских денег.

Примечание 1. По сути, бумага является копией банковских записей, предоставляемой на руки клиенту. Это первичный документ бухгалтерии, выступающий фундаментом для налогового и бухучёта.

Любой владелец РС вправе запрашивать и получать выписку от кредитно-финансовой организации. Сам бланк или скачивается на сайте банка, или добывается в банковском отделении. Как выглядит выписка – смотрите ниже под соответствующим заголовком.

Какие сведения содержит?

Оформление выписок у разных банков своё. Какого-то единого требования тут нет. Даже сами процедуры формирования документов отличаются, поскольку в каждой компании для этой цели применяется разное программное обеспечение (а потому и используемые алгоритмы также отличны один от другого). Однако, несмотря на это обстоятельство, в документе всё равно содержится конкретный набор сведений:

- номерное значение счёта, по которому выписка сформирована;

- остаток денежных средств по предыдущей выписке – с указанием числа, месяца и года;

- номера контрагентских счетов компаний, которые получали или переводили деньги;

- реквизитные данные документов, послуживших основанием для осуществления транзакций (платёжного поручения либо счёта);

- указанные цели для исходящих и входящих платежей;

- дебет и кредит – общие суммы (имеются в виду поступившие на баланс и списанные средства);

- итоговый остаток на РС (на момент формирования выписки).

В целях корректного составления выписки для юрлица кредитно-финансовое учреждение занимает позицию клиента. В колонку “Дебет” вносится информация о списаниях, в колонку “Кредит” – о зачислениях.

Примечание 2. Печать и подпись на В. не являются обязательными атрибутами. Однако если далее планируется направить бумагу в налоговую службу, заверение следует произвести.

Когда необходим документ?

Организация может предстать перед необходимостью оформления выписок по расчётным счетам в таких ситуациях, как:

- ликвидация или реорганизация юрлица;

- объявление судебного и прокурорского запросов;

- подача заявки на кредитование компании;

- подготовка к участию в тендере;

- проведение переговоров с инвесторами;

- разработка и введение в действие бизнес-плана.

Бывает и так, что по расчётным операциям нужна более детальная информация. Тогда банк – исключительно по запросу клиента – выдаёт расширенную выписку. В неё, помимо прочего, входят сведения о:

- пунктах проведения операций – устройствах самообслуживания и офисах (с указанием адресов);

- полных наименованиях контрагентах;

- комиссионном сборе.

О том, как получить детальную В., следует узнавать в самом банке. В большинстве случаев в веб-банкинге данные предоставляются на бесплатной основе. За бумажный же вариант взимается комиссия.

Законодательная основа

Ранее ст. 9 Федерального закона “О бухгалтерском учете” от 21 ноября 1996 г. №129-ФЗ требовала от компаний подтверждать абсолютно все реализуемые операции. В данном акте прямо не говорилось о выписках, но они подразумевались его исполнением.

Свои обязательства имеют и банки. Федеральный закон “О банках и банковской деятельности” от 02 декабря 1990 г. №395-1 гласит:

- все расчёты необходимо документировать согласно существующим нормам Центробанка – ст. 31 “Осуществление расчётов кредитной организацией”;

- данные обо всех операциях нужно хранить не менее пяти лет (и при этом организовывать к ним доступ) – ст. 40.1 “Обеспечение хранения информации о деятельности кредитной организации”.

Все эти акты имеют большое значение для юрлиц. Знание их содержания существенно упрощает жизнь и помогает без проблем оформлять нужные документы.

Зачем выписка нужна физическим лицам?

Счета в банках держат не только юрлица, но и частные клиенты. Например, операции по дебетовым банковским картам тоже фиксируются в выписке.

Держатели дебетовых продуктов чаще всего обходятся мини-версией документа – получить её можно с помощью банкомата. Она содержит в себе лишь дату и сумму последних поступлений и расходов.

Но всё же физическому лицу хоть и изредка, но бывает нужна полноценная выписка для:

- оформления визы;

- оформления займа;

- подтверждения сделки;

- подтверждения платёжеспособности и освидетельствования отсутствия каких-либо долгов.

В описанных выше случаях гражданину необходимо посетить офис своего банка и обратиться по поводу своего вопроса к работнику компании. При этом нужно будет предоставить собственный паспорт (обязательно оригинал) и соглашение на открытие и обслуживание счёта.

Процедура получения

Каждый банк сам определяет сроки предоставления клиенту выписки и её вид.

Получить её можно:

- на руки в офисе кредитно-финансового учреждения;

- по обычной почте;

- по электронной почте;

- онлайн через веб-банкинг.

Примечание 2. Как правило, частота выдачи В. прописывается в соглашении, заключаемом с банковской компанией.

Любой клиент может затребовать документ во внеплановом порядке:

- в банковском офисе;

- в личном кабинете онлайн-банкинга;

- посредством телефонного звонка или SMS-сообщения;

- через устройство самообслуживания (банкомат, платёжный терминал).

Следует учитывать, что в зависимости от банка и используемого тарифа выдача документа может облагаться той или иной комиссией.

В запросе на предоставление выписки указываются:

- фамилия, имя и отчество, а также данные прописки – для ИП и физических лиц;

- полное наименование организации – для юридических лиц;

- период, по которому подаётся обращение;

- причина необходимости в получении В.;

- число, месяц, год;

- подпись заявителя.

Примечание 3. При утере документа можно запросить его копию. Услуга в большинстве случаев платная.

Как выглядит бланк и где его взять?

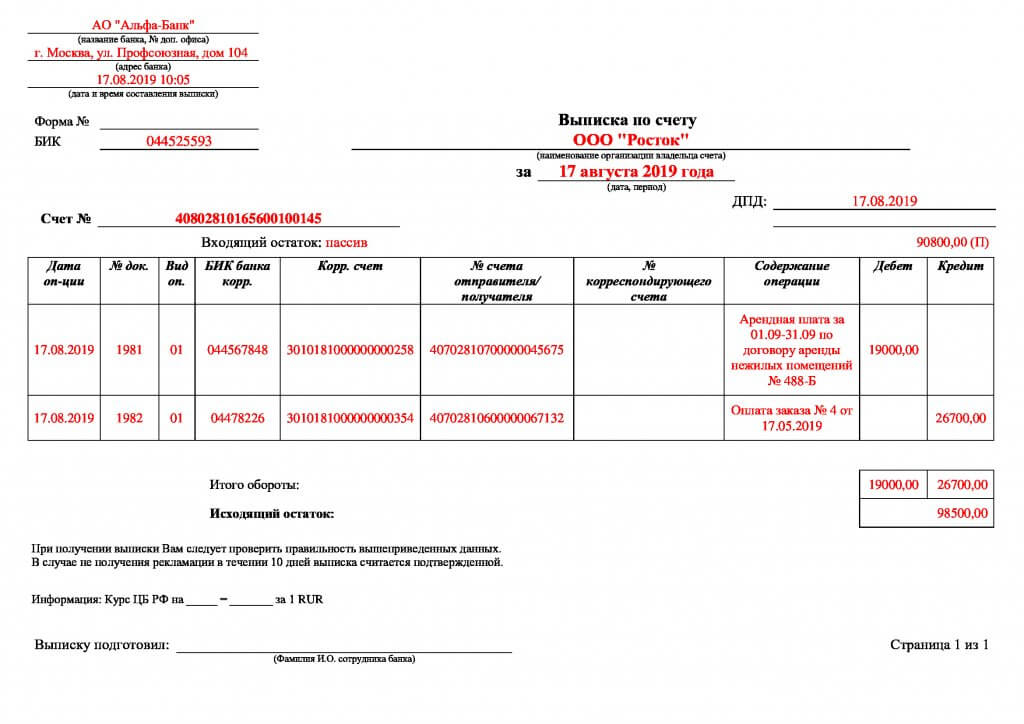

Бланк выписки всегда выполнен в виде таблицы, в которой фиксируется определённая информация. В ней отражаются все денежные передвижения и детальные данные по каждой транзакции – число, месяц и год, сумма, цель проведения платёжной операции, реквизитные сведения контрагента и пр.

В отделении банка выписка выдаётся сразу на руки и заверяется подписью специалиста-оператора (если её потом предстоит подавать в ФНС). В веб-банкинге же её скачивают и распечатывают – когда в последнем действии есть необходимость.

Крупные банковские компании, такие как Сбер, Альфа, ВТБ, предоставляют документ и в своих офисах, и через личный кабинет онлайн-банкинга. При наличии прикреплённой к расчётному счёту карты выписку можно распечатать в банкомате.

Какие разделы содержит В.:

- число, месяц и год проводки;

- кодовое обозначение вида транзакции;

- номер документа, который поступил из другого кредитно-финансового учреждения;

- номер клиентского платёжного документа;

- БИК и коррсчёт банка;

- РС получателя и РС отправителя денег;

- дебет и кредит по счёту.

Ниже рекомендуем ознакомиться с примером того, как может выглядеть выписка – в заполненном и изначальном вариантах.

- Заполненный бланк выписки по расчётному счёту

- Бланк выписки без данных

Проверка и обработка

Процедуры и проверки, и обработки выписки реализуются в день её предоставления клиенту. Как правило, в компаниях этим занимается работник бухгалтерии, но в некоторых случаях предприниматели сами всё делают.

Стандартный алгоритм проверки:

- подбираются документы к выписке, которые подтверждают факт сделки;

- сверяются данные выписки и приложенных к ней первичных бумаг – особенное внимание при этом уделяется фигурирующим суммам;

- отправляется сообщение в банк – об обнаруженных ошибках (если такие имеются);

- предоставляются коды бухгалтерских счетов на полях выписки;

- указываются порядковые номера осуществлённых операций по выписке на подтверждающих бумагах.

По завершении аналитической работы выписка подшивается к первичной документации. Для чего это нужно делать? Таким образом:

- контролируется передвижение денег и оперативно исправляются ошибки и неточности;

- автоматизируется бухучёт;

- упрощается прохождение проверок;

- оптимизируется архивация и систематизируется хранение документов.

Все эти мероприятия не подразумевают ничего сложного. Однако тут важно следовать принципу дотошности, чтобы избежать проблем из-за ошибок и запоздалых действий.

Сроки хранения выписки по РС

Кредитно-финансовые организации хранят информацию о транзакциях, проведённых по счёту, на протяжении пяти лет. Клиент банка имеет право запросить выписку по РС за любой временной промежуток, который не выходит за рамки указанного срока.

Возникает вопрос: как в этом контексте обстоят дела с хранением выписок в бухгалтерском отделе? Здесь также законодательно определена рекомендация, согласно которой документы хранятся те же пять лет. Однако: если принимается решение о ликвидации архивных бумаг, нужно попутно руководствоваться спецификой деятельности юридического лица.

Примечание 4. Некоторые компании – особенно те, что заняты в оптово-торговой сфере – хранят выписки по счёту в течение 10 лет.

Процесс хранения документов существенно упрощает онлайн-банкинг. Об этом мы поговорим ниже.

Электронная выписка

Многие предприниматели задаются вопросом: необходимо ли распечатывать выписки, если учитывать, что банковская организация предоставляет их в электронном формате?

Ни один законодательный акт не запрещает учреждениям хранить только электронные версии выписок.

Примечание 5. Федеральный закон “О бухгалтерском учёте” от 06 декабря 2011 г. №402-ФЗ допускает создание первичных бумаг на компьютере (статья 9, пункт 5).

Сегодня на стороне электронных выписок выступают как минимум две явные тенденции:

- Всё интенсивнее растёт популярность дистанционного банкинга. Понятно, что такой сервис работает исключительно с электронным форматом данных.

- Далеко не каждая организация может позволить себе хранить огромные архивы выписок и сопутствующей им документации на бумажных носителях. Крупные компании, имеющие несколько расчётных счетов и проводящие каждый день множество безналичных операций, вынуждены иметь дело с большими объёмами бумажных кип, что весьма накладно с точки зрения и ресурсов, и рабочего пространства.

В целом, сегодня бизнес всё больше компьютеризируется. Рабочие бумаги постепенно уходят в прошлое, хотя какое-то время всё ещё они будут служить своего рода подстраховкой для электронных данных.

Заключение

Выписка по расчётному счёту является очень важным документом. Она содержит в себе сведения о проведённых операциях и манипуляциях с денежными средствами. Клиентам часто нужен данный документ, и потому процедура его получения не подразумевает больших сложностей. Всё, что требуется, – это подать заявку, предоставить некоторые данные и оплатить комиссию, если она предусмотрена.